Finanzsysteme: Die Anatomie der Marktwirtschaft

Wie ist das Finanzsystem aufgebaut, wie funktioniert es, wie hält man es fit und wie kann ein bisschen Schokolade Gutes tun?

Dossier

Auf den Punkt

Insofern Sach- und Humankapital den Körper des „modernen“ Kapitalismus symbolisieren, so versinnbildlicht Geld das Blut, welches diesen Organismus mit Nährstoffen versorgt. Es fließt vom Herzen zu den einzelnen Organen, die wiederum ihre Tätigkeiten aufnehmen: Das Gehirn denkt sich einen Plan aus, die Beine absolvieren einen 100-Meter-Sprint, die Finger spielen ein Präludium von Bach oder das ganze System schreibt den Code für ein Computerspiel. In diesem Bild stellen Finanzinstitute und Geldmärkte die Arterien und Venen dar. Sie bilden die Infrastruktur, um dem Gewebe Ressourcen wie Sauerstoff zuzuleiten, und sie transportieren verbrauchte Mittel zurück zum Herzen. Dort startet der Kreislauf dann von Neuem. Die Abteilung Finanzmärkte am IWH trägt dazu bei, unser Verständnis für den Aufbau dieses komplexen finanzwirtschaftlichen Ökosystems und der Wechselwirkungen seiner Bestandteile zu verbessern.

Unsere Experten

Stellvertretender Präsident Abteilungsleiter

Für Rückfragen stehe ich Ihnen gerne zur Verfügung.

+49 345 7753-727 Anfrage per E-Mail

Präsident

Für Rückfragen stehe ich Ihnen gerne zur Verfügung.

+49 345 7753-700 Anfrage per E-MailAlle Experten, Pressemitteilungen, Publikationen und Veranstaltungen zum Thema „Finanzstabilität“

Das Hauptziel besteht darin, die kausalen Mechanismen zu identifizieren, die hinter den Finanzströmen zwischen Verbrauchern, Unternehmen und Investoren stehen, sei es in Reaktion auf neue europäische Regulationen wie Eigenkapitalanforderungen (Gropp et al., 2019) oder Bankenabgabe (Bremus et al., 2020), Bereitstellung von Notfallliquidität durch Zentralbanken im Ausland (Kick et al., 2020) oder makroökonomische Schocks (Lambert et al., 2019, Koetter et al., 2020). Ferner geht es darum, Auswirkungen auf die Finanzstabilität (Bosma et al., 2019) und somit die Wohlfahrt (Gropp et al., 2020) aufzuzeigen sowie Regierungen und Regulierungsbehörden Instrumente an die Hand zu geben, um auf diese zu reagieren, beispielsweise im Rahmen von Konsultationsprozessen regulatorischer Institutionen (Koetter und Tonzer 2018, 2020). Unsere in unabhängigen Studien gewonnenen Erkenntnisse ermöglichen es nicht nur, rückblickend frühere politische Maßnahmen kritisch zu bewerten, sie schaffen es ebenso, eine evidenzbasierte Politikberatung zur Bewältigung wirtschaftlicher und letztendlich gesellschaftlicher Herausforderungen zu entwickeln.

Sind Zentralbanken Geldquellen oder ein Schutz gegen giftige Risikofluten?

Wenn Geld für das Wirtschaftssystem so entscheidend ist wie das Blut für unseren Nährstoffkreislauf, dann stellt sich die Frage, woher es kommt. Die Antwort darauf sind Zentralbanken, denen das Monopol zur Bereitstellung gesetzlicher Zahlungsmittel obliegt. Nur sie können Finanzmittel schaffen oder aus dem Verkehr ziehen. Sie sind dafür verantwortlich, dass die richtige Menge an Geldmitteln in der Wirtschaft zirkuliert. Damit stimulieren und erleichtern sie den Austausch von Waren und Dienstleistungen. Gleichzeitig stabilisieren sie durch eine sinnvolle Geldpolitik die Preise.

Für die Bewältigung dieser anspruchsvollen Aufgabe bedarf es wissenschaftlicher Methoden zur Identifikation von Ursachen und Wirkungen sowie der Unterscheidung zwischen erkannten Mechanismen und scheinbaren Korrelationen. Die Aufgabe der Finanzökonomen besteht darin, wissenschaftliche Instrumente in Form von theoretischen Modellen und empirischen Analysen zu entwickeln und auf Daten anzuwenden. Mit diesen unterstützen sie wiederum politische Entscheidungsträger bei ihrer Entscheidungsfindung. Unsere Aufgabe ist es daher, Fakten mit so genannten positiven Wirtschaftsanalysen zu generieren. Die daraus resultierenden Ergebnisse können dann die Grundlage für normative Analysen zur Bewertung der Wirtschaftspolitik sein und damit eine von Werturteilen abhängige Einschätzung.

In diesem Zusammenhang kommen zwei Merkmale von Zentralbanken zur Geltung, die für unsere Forschung in der Abteilung Finanzmärkte des IWH von besonderer Bedeutung sind. Erstens: Trotz der direkten Auswirkungen der Entscheidungen der Zentralbanken auf das Leben eines jeden Einzelnen von uns werden ihre Führungskräfte nicht gewählt, sondern ernannt. Zentralbanken sind damit nicht direkt von den Wählern legitimiert. Dies sorgt häufig für Spannungen und den Vorwurf, dass „Bürokraten“ über unsere finanziellen Angelegenheiten bestimmen (Eichler et al., 2018; Delis et al., 2020). Zweitens: Deutschland betreibt keine eigene nationale Geldpolitik. Um die wirtschaftliche Integration eines europäischen Binnenmarkts zu fördern, haben wir am 1. Januar 2002 eine Gemeinschaftswährung eingeführt. Heute bilden 19 europäische Staaten eine Europäische Währungsunion (EWU), deren nationale Währungen durch den Euro ersetzt wurden. Damit sind etwa 340 Millionen Menschen nicht länger einem Wechselkursrisiko ausgesetzt. Sie können sich an günstigeren grenzüberschreitenden Finanztransaktionen erfreuen sowie mit weniger wirtschaftlichen Reibungsverlusten reisen und Handel betreiben.

Die Gemeinschaftswährung mit all ihren Vorteilen bedeutet aber auch, dass die Geldpolitik vom Europäischen System der Zentralbanken (ESZB) für die gesamte EWU und nicht für jedes Land einzeln vorgegeben wird. Das stellt die Europäische Zentralbank (EZB) oft vor große Herausforderungen. Schließlich unterscheiden sich die Mitgliedsstaaten hinsichtlich ihrer wirtschaftlichen und finanziellen Voraussetzungen oft stark, zum Beispiel, weil nicht alle europäischen Regeln immer sofort in nationales Recht umgesetzt werden. Die verzögerte Vervollständigung der Europäischen Bankenunion (Koetter et al., 2019; Grothe et al., 2019) führt somit zu unterschiedlichen Reaktionen auf Maßnahmen der EZB wie zum Beispiel die gegenwärtigen Aufkaufprogramme zur Milderung adverser wirtschaftlicher Schocks. Die damit verbundenen Meinungsverschiedenheiten über die Ausrichtung politischer Zielsetzungen zeigen sich deutlich im Zuge der Staatsschuldenkrise, die Griechenland, Irland, Portugal, Italien und Spanien ab dem Jahr 2010 heimsuchte.

Eine besonders umstrittene Reaktion der EZB zur Bekämpfung der stark gestiegenen Risikoprämien war der Ankauf von notleidenden Staatsanleihen an den Sekundärmärkten. Zu den ersten Programmen zum Ankauf von Vermögenswerten (so genannte „Asset-Purchase-Programme“, APP) gehörte das Programm für die Wertpapiermärkte („Securities-Markets-Programme“, SMP), das zwischen dem 10. Mai 2010 und dem 29. Februar 2012 Staatsanleihen der fünf ins Schlingern geratenen EWU-Mitglieder aufkaufte — und das in einer Größenordnung von 218 Milliarden Euro.

Diese Strategie, um den Druck auf Finanzmärkte und -institutionen zu mildern, stellte einen Paradigmenwechsel in der Politik der EZB dar und zog heftige Kritik nach sich. Die Hauptsorge bestand darin, dass der Kauf von Staatsanleihen eine verdeckte Refinanzierung der Regierungen durch die EZB darstellen würde. Dies könne die Gefahr einer künftigen mangelnden Haushaltsdisziplin der notleidenden Mitgliedstaaten bergen. Es wurde befürchtet, dass zu leichte Refinanzierungsbedingungen die Risikobereitschaft erhöhen und die unerwünschte gegenseitige Abhängigkeit der nationalen Regierungen und ihrer jeweiligen Banken verstärken würden, wenn sie zu viele Staatsanleihen in ihren Bilanzen hielten.

Die Abteilung Finanzmärkte am IWH führt diesbezüglich eine Reihe von Forschungsprojekten durch, welche die Richtlinien von Programmen zur Stärkung der Widerstandsfähigkeit des Finanzsystems, wie dem APP, beurteilen. In einem speziellen Projekt wurden Forschungsnetzwerke mit der EZB und der Deutschen Bundesbank aufgebaut, um zu untersuchen, ob das SMP tatsächlich nachteilige Auswirkungen hatte und ob es bei dieser unkonventionellen Politik auch positive Effekte gab — wie zum Beispiel eine Lockerung der Kreditbedingungen und eine Förderung der Wirtschaftstätigkeit (Koetter, 2020; Antoni et al., 2019).

Unsere Aufgabe als Wissenschaftler besteht darin, Fakten bereitzustellen. Daher haben wir im Rahmen des SMP als Erste detaillierte Daten zu jeder Transaktion jedes Wertpapiers durch die EZB gesammelt und mit Daten auf Wertpapierebene über den Bestand sämtlicher Anleihen und Aktien aller deutschen Banken in den fünf Jahren vor und nach dem SMP-Programm verknüpft.

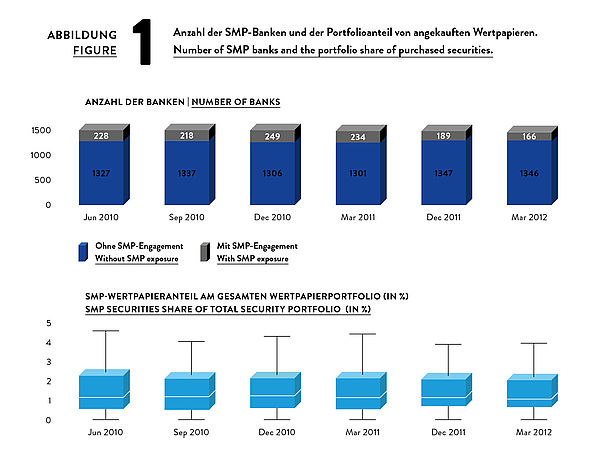

Abbildung 1 zeigt, dass rund ein Sechstel aller deutschen Regionalbanken von diesem ersten Aufkaufprogramm der EZB betroffen waren. Sie hielten mindestens ein Wertpapier, das im Rahmen des SMP angekauft wurde. Die geringen Nennwert-Anteile von SMP-Wertpapieren an den gesamten Wertpapierportfolios der Banken, wie im unteren Teil der Abbildung dargestellt, legen nahe, dass eine Antizipation des APP unwahrscheinlich war.

Mit Hilfe dieser „Big Data“-Übung konnten wir prüfen, ob das APP der EZB dazu geführt hat, dass sich Banken mit Zugang zum Programm anders verhielten als Banken, die nicht über die zusätzliche Möglichkeit einer günstigen Refinanzierung durch die EZB verfügten. Umfassende Bankdaten werden vierteljährlich der Deutschen Bundesbank gemeldet. Aus ihnen geht hervor, dass die zum Teil unterschiedlichen dramatischen Bedenken kaum begründet waren.

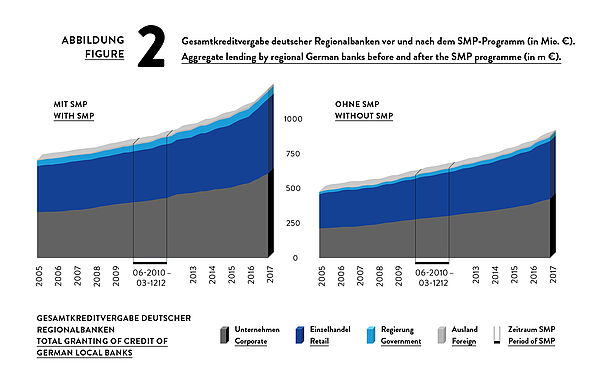

Abbildung 2 zeigt, dass deutsche Banken mit SMP-Zugang (linkes Diagramm) ein deutlich schnelleres Kreditwachstum in den fünf Jahren nach dem SMP im Vergleich zu Banken ohne Zugang (rechtes Diagramm) an den Tag legen, nämlich im Durchschnitt um 4%. Diese Erkenntnis gilt insbesondere für Regionalbanken, die Geschäftskredite an ihre überwiegend kleinen und mittleren Unternehmenskunden ausweiteten, aber gleichzeitig weniger Hypothekenkredite vergaben. Die derartig geänderte Zusammensetzung des Kreditportfolios schwächt Bedenken ab, wonach eine stark gelockerte Geldpolitik die Immobilienpreise in die Höhe treiben würde. Gleichzeitig konnte kein signifikant geändertes Risikoverhalten nachgewiesen werden.

Im Gegensatz zu den teils sehr heftigen politischen und bisweilen gar populistischen Debatten liefern die empirischen Fakten somit keine Hinweise darauf, dass die EZB-„Bürokraten“ die Finanzsysteme der stabilen Mitglieder ins Chaos gestürzt hätten. Das Ergebnis unterstreicht die Bedeutung unabhängiger, wissenschaftlich fundierter Untersuchungen, die in internationalen, von Experten begutachteten Publikationen bestätigt werden. Nur durch den Einsatz strenger wissenschaftlicher Standards können wir unparteiisch positive Argumente für eine kontroverse, gleichwohl informierte und differenziertere normative Diskussion liefern.

Sind gewählte Vertreter die besseren Hüter der Finanzsysteme?

Dennoch bleibt die Frage: Sollten wir besser unsere gewählten Vertreter mit der Überwachung des Währungs- und Finanzsystems betrauen? Wohl eher nicht! Es gibt viele gute Gründe, weshalb die meisten Marktwirtschaften die Unabhängigkeit der Geldpolitiker von Politikern und politischen Zyklen höher bewerten als die Verpflichtung zu einer bestimmten Geldpolitik durch Wahlen. Die empirische Evidenz zeigt recht deutlich, dass ein direkter politischer Einfluss auf das Banken- und Finanzsystem in der Regel zu ineffizienten Ergebnissen führt: Kreditvergabe an kommunale Verwaltungen über den Wahlzyklus (Koetter und Popov, 2020); die Verhinderung von dringend erforderlichen Konsolidierungen in Märkten mit zu vielen Banken, die unter schwacher Rentabilität leiden (Koetter et al., 2018; Gropp et al., 2020); zusätzliche Risikobereitschaft durch implizite Rettungsgarantien oder die Erhöhung des systemischen Risikos im Bankgeschäft durch eine Begrenzung der Bänkerboni sind nur einige dieser Ergebnisse (Colonnello et al., 2018).

Eine wichtige Erkenntnis unserer wissenschaftlichen Untersuchungen ist jedoch auch, dass die Ökonomie eine Sozialwissenschaft ist, welche eben nicht über Laborversuche wie in den Naturwissenschaften zum Erkenntnisgewinn verfügen kann. Vielmehr stützen sich unsere Schlussfolgerungen auf Annahmen und Modelle, welche eine Vereinfachung der Realität darstellen. Diese Vereinfachungen sind notwendig, um Mechanismen und Lösungen eindeutig zu isolieren. Die Abstraktion von der Realität hat jedoch unweigerlich zur Folge, dass wir mit ziemlicher Sicherheit bestimmte wichtige Aspekte vernachlässigen, wie zum Beispiel die Vorliebe von Menschen für nicht-finanzielle Nutzenfaktoren wie Kunst, Kultur, Sport, Wetter oder Schokolade (zumindest für mich ein unbezahlbares Gut). Die Unfähigkeit, jeden einzelnen Aspekt des Nutzens für die Menschen abzubilden, bedeutet jedoch nicht, dass die Wirtschaftswissenschaften diese ignorieren! Es bedeutet lediglich, dass wir der Interpretation wissenschaftlicher Ergebnisse eine klare Dokumentation der Annahmen an die Seite stellen und zunehmend die Möglichkeit zur Replikation empirischer Ergebnisse bieten.

Wie halten wir unser Finanzsystem fit?

Was ist also „richtig“? Sollen nicht gewählte Bürokraten, gewählte Politiker oder freie Märkte unser Finanzsystem beherrschen? Die unkomfortable Wahrheit ist, dass es in einem inhärent komplexen System mit multidimensionalen Herausforderungen keine einfachen Lösungen gibt. Um beim Bild des menschlichen Körpers und des nicht messbaren Nutzens zu bleiben: Ein wenig Schokolade macht glücklich und ist gesund. Aber zu viel Schokolade kann eine zu hohe Zucker- und Fettaufnahme und damit Arterienverstopfung bewirken – es kommt also darauf an!

Dennoch können Finanzökonomen nachvollziehbare Argumente liefern, die dabei helfen, Systemherausforderungen zu erkennen. Sie können Einschätzungen zu Kosten und Nutzen erstellen, wobei sie sich über die Grenzen ihrer Annahmen und Modelle im Klaren sein müssen. Entscheidungsträger können dann sowohl modellierte als auch nicht modellierte Faktoren verantwortungsbewusst und unabhängig von den ihnen innewohnenden Grenzen in Betracht ziehen, um notwendige Entscheidungen mit der unvermeidlichen Unsicherheit zu treffen. Um einen steten Informationsaustausch zu gewährleisten, führen wir daher regelmäßig Veranstaltungen mit Entscheidungsträgern sowie wissenschaftliche Konferenzen mit internationaler Reichweite durch.

So können – und sollten – Finanzökonomen nicht die Verantwortung für die Ermessensentscheidungen übernehmen. Diese sind das Vorrecht gewählter Vertreter oder auch ernannter Bürokraten. Unsere Aufgabe ist es vielmehr, möglichst klare Aussagen über die Folgen dieser Entscheidungen zu treffen, aber auch über die Grenzen, denen sie unterliegen. Eine enge Zusammenarbeit zwischen Wirtschaftswissenschaftlern, Datenexperten, politischen Entscheidungsträgern und Statististikämtern ist dabei von zentraler Bedeutung. Gleichzeitig ist es ebenso entscheidend, unser verfassungsmäßiges Recht auf unabhängige Forschung zu wahren.

Als Mitglieder der Leibniz-Gemeinschaft und Wissenschaftler ist es unsere Pflicht und unser Privileg, dieses Recht zu verteidigen und unseren Teil dazu beizutragen, das Finanzsystem fit und gesund zu halten.

Publikationen zum Thema „Finanzstabilität“

Understanding Post-Covid Inflation Dynamics

in: Journal of Monetary Economics, November 2023

Abstract

We propose a macroeconomic model with a nonlinear Phillips curve that has a flat slope when inflationary pressures are subdued and steepens when inflationary pressures are elevated. The nonlinear Phillips curve in our model arises due to a quasi-kinked demand schedule for goods produced by firms. Our model can jointly account for the modest decline in inflation during the Great Recession and the surge in inflation during the post-COVID period. Because our model implies a stronger transmission of shocks when inflation is high, it generates conditional heteroskedasticity in inflation and inflation risk. Hence, our model can generate more sizeable inflation surges due to cost-push and demand shocks than a standard linearized model. Finally, our model implies that the central bank faces a more severe trade-off between inflation and output stabilization when inflation is elevated.

What Makes the Difference? Microfinance Versus Commercial Banks

in: Borsa Istanbul Review, Nr. 4, 2023

Abstract

We make a comparison of microfinance banks (MBs) and commercial banks (CBs) in terms of efficiency, business orientation, stability, and asset quality by analyzing a large sample of banks from 60 countries around the world. Our findings indicate that microfinance banks have higher intermediation, non-interest income, wholesale funding and liquidity, but lower efficiency and asset quality. These significant variations are influenced by smaller microfinance banks and are driven mostly to African and Latin American microfinance banks.

Loan Securitisation during the Transition to a Low-carbon Economy

in: VoxEU CEPR, May 2023

Abstract

Banks play a crucial role in the transition to a low-carbon economy, but they also expose themselves to climate transition risk. This column shows that banks use corporate loan securitisation to shift climate transition risk to less-regulated shadow banking entities. This behaviour affects carbon premia in loan contracts. When banks can use securitisation to manage transition risk, their climate policies that target only activities reflected in their books may not be as effective as bank regulators hope for.

IWH-Präsident: Silicon Valley Bank in Deutschland?

in: Einzelveröffentlichungen, 2023

Abstract

Nach dem Zusammenbruch der zahlungsunfähigen US-amerikanischen Silicon Valley Bank zieht Reint Gropp, Präsident des Leibniz-Instituts für Wirtschaftsforschung Halle (IWH), drei Lehren für die europäische Bankenaufsicht.

The Effect of Bank Failures on Small Business Loans and Income Inequality

in: Journal of Banking and Finance, January 2023

Abstract

Using variation in the timing and location of branches of failed banks we analyze its effect on income inequality. Employing a difference-in-differences specification we find that bank failures increased the GINI by 0.3 units (or 0.7%). We show that the rise in inequality is due to a decrease in the incomes of the poor that outpaces declines of the rest. We further show that individuals with lower levels of education exhibit a relatively greater decline in real wages and weekly hours worked. Exploring channels of transmission, we find income inequality is explained by a general decline in small business loans. This in turn reduces net new small business formation and their job creation capacity, a sector that hires a substantial share of low-income earners.