Zur Stabilisierung von Rentenniveau und Rentenversicherungsbeitrag

Ursprünglich galt die Sicherung des Lebensstandards nach dem Ausscheiden aus dem Erwerbsleben als zentrale Aufgabe der gesetzlichen Rentenversicherung. In der öffentlichen Diskussion gilt deshalb der Entwicklung des Rentenniveaus, welches das Verhältnis der Standardrente zum durchschnittlichen Arbeitsentgelt wiedergibt, besondere Aufmerksamkeit. Ein kontinuierlich sinkendes Rentenniveau wird häufig als nicht hinnehmbar angesehen, weil dadurch soziale Härten entstehen können. Aufgrund des demographischen Wandels, der sich in den kommenden Jahren beschleunigen wird, ginge eine Fixierung des Rentenniveaus jedoch mit einem deutlichen Anstieg des Beitragssatzes zur gesetzlichen Rentenversicherung und damit der Lohnnebenkosten einher. Mit dem Altersvermögens- und dem Altersvermögensergänzungsgesetz wurde deshalb ab dem Jahr 2001 ein Paradigmenwechsel in der gesetzlichen Rentenversicherung vollzogen. So wurde unter anderem ein Nachhaltigkeitsfaktor in die Rentenanpassungsformel aufgenommen, welcher die Rentenanpassung bei einer Alterung der Bevölkerung dämpft. Für das Rentenniveau wurde lediglich eine Untergrenze von 43% im Jahr 2030 festgelegt; der Beitragssatz soll bis dahin die Obergrenze von 22% nicht übersteigen.

08. September 2017

Im Folgenden soll ein alternatives Konzept der Rentenanpassung analysiert und dem Status quo gegenübergestellt werden. Es wird vorgeschlagen, das Rentenniveau im Jahr des Renteneintritts für jeden Jahrgang zu fixieren und die Renten in den Jahren danach mit der Inflationsrate steigen zu lassen. Ein solches System hätte mehrere Vorteile: Das Rentenniveau im Sinne der anfänglichen Rente in Relation zum Arbeitseinkommen könnte konstant gehalten werden; dadurch erhalten alle zukünftigen Generationen die gleiche Absicherung. Ein sinkendes Rentenniveau wird dadurch vermieden. Die reale Kaufkraft der Rente bliebe durch den Inflationsausgleich erhalten. Nach disem Konzept steigen die Rentenausgaben weniger stark als die Löhne, deren Zunahme sich aus der Inflationsrate und der Reallohnsteigerung zusammensetzt. In einem solchen System hängt die Höhe der Rentenausgaben nicht nur von der Anzahl der Rentner und der durchschnittlichen Rente, sondern auch von der Alterszusammensetzung der Rentenempfänger ab. Dadurch wird der Rentenversicherungsbeitrag der jungen Generationen automatisch stabilisiert. Aufgrund des Inflationsausgleichs erleidet aber kein Rentenempfänger reale Verluste im Vergleich zum Zeitpunkt des Renteneintritts. Es wäre sogar möglich, das Rentenniveau bei Renteneintritt höher als gegenwärtig anzusetzen und gleichzeitig die Beitragssätze zu stabilisieren.

Simulationen der Ausgaben der gesetzlichen Rentenversicherung

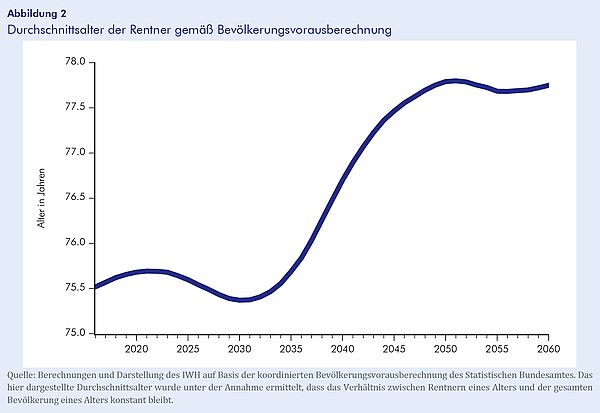

Die Untersuchungen werden mit einem Modell, das den Einfluss demographischer Veränderungen auf die gesamtwirtschaftliche Entwicklung und auf das Rentensystem abbildet, analysiert. Die Einnahmen und Ausgaben der Rentenversicherung sowie die Höhe der Renten und der unter der Annahme eines ausgeglichenen Finanzierungssaldos der gesetzlichen Rentenversicherung erforderliche Beitragssatz werden simuliert. Der Simulationszeitraum reicht bis zum Jahr 2060. Die demographische Entwicklung im Simulationszeitraum wird aus der koordinierten Bevölkerungsvorausberechnung des Statistischen Bundesamtes abgeleitet.

Im vorliegenden Beitrag geht es ausschließlich um den Vergleich zweier Rentenanpassungsmodelle. Die hier vorgestellten Ergebnisse sind jedoch nicht als Prognosen der tatsächlichen Entwicklung zu verstehen. Auch der Anstieg des Renteneintrittsalters wird in den Berechnungen vernachlässigt; dieser würde in beiden Szenarien gleichermaßen entlasten und beeinflusst nicht den Vergleich der beiden Szenarien miteinander.

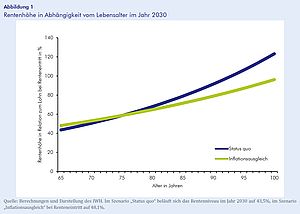

Den Simulationen liegen folgende Szenarien zugrunde: Im ersten Szenario („Status quo“) erfolgt für alle Rentner eine jährliche Rentenerhöhung, die sich an der aktuell gültigen Rentenanpassungsformel orientiert. Die Renten aller Rentner steigen jährlich in Abhängigkeit von der Nominallohnentwicklung, und der demographischen Entwicklung wird dadurch Rechnung getragen, dass das Rentenniveau von 48,1% auf 43,5% sinkt. Im zweiten Szenario („Inflationsausgleich“) wird ein alternatives Konzept betrachtet, welches vorsieht, dass für jede Alterskohorte, die aus dem Erwerbsleben ausscheidet, das Rentenniveau bei 48,1% des zuletzt empfangenen Arbeitsentgelts fixiert wird und im weiteren Verlauf real konstant bleibt, die Rentenbezüge also mit der Inflationsrate zu-nehmen. Dadurch wird sichergestellt, dass die Altersbezüge eines jeden Rentnerjahrgangs über den gesamten Ruhestand hinweg einen konstanten Lebensstandard in Relation zum eigenen Arbeitseinkommen ermöglichen. Abbildung 1 zeigt, wie sich die Rentenhöhe in den beiden Szenarien nach Eintritt in den Ruhestand entwickelt. Dabei wurde eine Inflationsrate in Höhe von 2% und eine Produk-tivitätswachstumsrate in Höhe von 1% zugrunde gelegt.

Ab einem bestimmten Alter fällt die Rente nach der Anpassungsformel „Inflationsausgleich“ niedriger aus als nach der Anpassung „Status quo“. Je älter die Bevölkerung insgesamt ist, desto niedriger sind die gesamten Ausgaben der Rentenversicherung – ohne Realeinkommensverlust der Rentner. Da nicht nur der Rentnerquotient in Deutschland gemäß der hiesigen Simulation von etwa 0,52 im Jahr 2016 auf 0,91 im Jahr 2060 zunehmen wird, sondern damit auch das Durchschnittsalter der Rentner etwa ab dem Jahr 2035 zunimmt (vgl. Abbildung 2), stabilisieren sich die Rentenausgaben im Szenario „Inflationsausgleich“ insgesamt ein Stück weit automatisch.

Implikationen der alternativen Rentenkonzepte für Beitragssatz und Rentenniveau

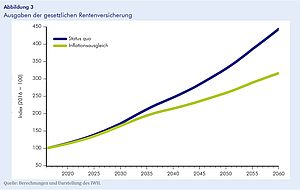

Welches der beiden Rentenanpassungskonzepte mit Blick auf die Stabilisierung des Beitragssatzes zur gesetzlichen Rentenversicherung vorteilhafter ist, hängt von mehreren Faktoren ab. So wäre die hier vorgeschlagene Fixierung des Rentenniveaus bei 48% gemäß der Anpassungsformel „Inflationsausgleich“ für jeden Rentnerjahrgang auf den ersten Blick mit höheren Ausgaben der gesetzlichen Rentenversicherung verbunden. Allerdings würde die Anpassung aller laufenden Renten lediglich im Rahmen des Verbraucherpreisanstiegs die gesetzliche Rentenversicherung im Vergleich zum geltenden System entlasten, weil der Produktivitätsanstieg zur Dämpfung des Beitragssatzanstiegs herangezogen wird. Welches Konzept mit Blick auf die Entwicklung der Ausgaben der gesetzlichen Rentenversicherung von Vorteil ist, hängt letztlich von der Entwicklung der Produktivität und der Lebenserwartung ab. Während im geltenden System Reallohnsteigerungen für sich genommen eine Anpassung sämtlicher Renten über die Inflationsrate hinaus zur Folge haben, würden gemäß der Rentenanpassungsformel „Inflationsausgleich“ lediglich die Rentenanwartschaften der Arbeitnehmer in realer Rechnung zunehmen; die laufenden Rentenzahlungen würden aber lediglich im Rahmen des Verbraucherpreisanstiegs erhöht. Da die Reallöhne aufgrund des Produktivitätsfortschritts im Zeitverlauf in der Regel zunehmen, sollten sich die Ausgaben der gesetzlichen Rentenversicherung bei einem bloßen Inflationsausgleich der laufenden Renten weniger erhöhen als bei Anwendung der Rentenanpassungsformel „Status quo“. Insgesamt sind die konkreten quantitativen Effekte nur mit Hilfe von Modellrechnungen abschätzbar.

Abbildung 3 zeigt die Entwicklung der gesamten Ausgaben der Rentenversicherung. Gegeben die koordinierte Bevölkerungsvorausberechnung des Statistischen Bundesamtes und unter der Annahme eines durchschnittlichen Produktivitätsanstiegs von 1% pro Jahr fallen die Ausgaben nach der Formel „Inflationsausgleich“ ab etwa dem Jahr 2035, wenn das Durchschnittsalter der Rentner spürbar zu steigen beginnt, deutlich geringer aus als nach dem „Status quo“, obwohl das anfängliche Rentenniveau nicht wie im „Status quo“ auf 43,5% fällt, sondern bei 48,1% verbleibt.

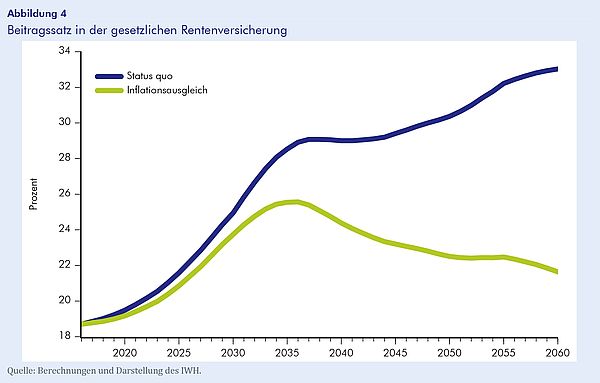

Dementsprechend fällt auch der erforderliche Beitragssatz in der Rentenversicherung im Szenario „Inflationsausgleich“ deutlich niedriger aus als im Szenario „Status quo“ (vgl. Abbildung 4). Hier wurde unterstellt, dass der Bundeszuschuss zur gesetzlichen Rentenversicherung in Relation zur Bemessungsgrundlage der Beiträge zur Rentenversicherung konstant bleibt (in der Simulation entspricht das einem Aufschlag von 6,8 Prozentpunkten auf den Beitragssatz).

Wirtschaftspolitische Schlussfolgerungen

Eine Kopplung der laufenden Renten an die Verbraucherpreise kann ein Element zur Dämpfung des Ausgabenanstiegs bei der gesetzlichen Rentenversicherung infolge des demographischen Wandels sein. Es würde damit ein stabiles Rentenniveau bei Renteneintritt gewährleistet werden und gleichzeitig eine Dämpfung der Rentenausgaben erreicht, wenn die Bevölkerung altert. Zusammen mit einem moderaten Anstieg des Renteneintrittsalters – so wie es gegenwärtig vorgesehen, aber in den hiesigen Berechnungen nicht berücksichtigt worden ist – könnte sogar langfristig der Beitragssatz zur gesetzlichen Rentenversicherung etwa auf dem heutigen Niveau stabilisiert werden. Auch eine moderate Erhöhung des Rentenniveaus bei Renteneintritt ab dem Jahr 2035 wäre letztlich darstellbar, wenn die jährliche Anpassung der laufenden Renten auf die Inflations-rate reduziert wird.