Inhalt

Seite 1

Die Entwicklung von PrognosetoolsSeite 2

Prognosekraft von BankkreditspreadsSeite 3

Ursachen für die Prognosekraft und abschließende ÜberlegungenSeite 4

Endnoten Auf einer Seite lesenDie Prognosekraft von Bankkreditspreads

Die Prognosekraft von Kreditspreads kann mit Hilfe von Modellen untersucht werden. In der einfachsten Form handelt es sich hierbei um lineare Regressionsmodelle, in denen ein Zusammenhang zwischen der Veränderung des jeweiligen Indikators (Spreads) und der zukünftigen ökonomischen Entwicklung untersucht wird.

Abbildung 2 zeigt den Zusammenhang von heutigen Veränderungen des Bankkredit-Index und der zukünftigen Veränderung eines Index für die Industrieproduktion (ein gängiges Maß für die ökonomische Entwicklung) für verschiedene Prognosezeiträume.6 Beispielsweise bedeutet der Wert von –0,4 für den Dreimonatszeitraum, dass eine Erhöhung des Bankkredit-Index um eine Standardabweichung (45 Basispunkte) im Durchschnitt mit einer Reduktion der Industrieproduktion um 0,4 Standardabweichungen (0,72%) in den nächsten drei Monaten einhergeht.7 Anders gesagt: Ein Anstieg des Bankkreditspreads ist ein deutliches Signal für eine zukünftige Verschlechterung der ökonomischen Lage.

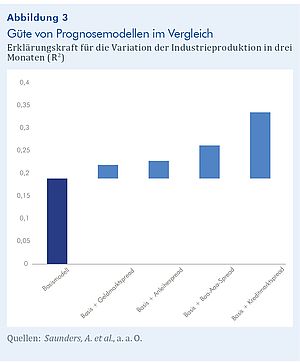

Diese Evidenz für die USA zeigt, dass der Bankkredit-Index Erklärungskraft für die künftige ökonomische Entwicklung hat. Es stellt sich jedoch die Frage, ob der Index auch zusätzliche Prognosekraft gegenüber gängigen, auf Unternehmensanleihen basierenden Kreditspread-Indikatoren hat. Abbildung 3 zeigt einen einfachen Vergleich der Güte verschiedener Prognosemodelle anhand des Bestimmtheitsmaßes R². Das Bestimmtheitsmaß gibt an, welcher Teil der Variation in der Industrieproduktion durch das Modell erklärt werden kann. Ein einfaches Basismodell, das nur den „Term Spread“ und die „Federal Funds Rate“ enthält (siehe Fußnote 7), erklärt ca. 19% der Variation der Industrieproduktion über die nächsten drei Monate. Die in Abbildung 1 gezeigten, auf Unternehmensanleihen basierenden Indikatoren (Geldmarktspread, Anleihenspread, Baa-Aaa-Spread) erhöhen die Erklärungskraft des Modells um ca. drei bis sieben Prozentpunkte. Der Bankkredit-Index hingegen erhöht die Erklärungskraft um ca. 15 Prozentpunkte, d. h., er führt fast zu einer Verdopplung des Bestimmtheitsmaßes relativ zum Basismodell. Dies zeigt, dass der Bankkredit-Index nicht nur für sich genommen ein guter Indikator ist, sondern auch relativ zu anderen Indikatoren zur Güte von Modellen zur Prognose der wirtschaftlichen Entwicklung signifikant beiträgt8

Europäische Evidenz

Die bisherige Diskussion fokussierte sich auf die USA, die den am weitesten entwickelten und liquidesten Sekundärmarkt für Syndikatskredite besitzen. Jedoch reicht die Datenverfügbarkeit aus, um Bankkredit-Indizes auch für große europäische Länder zu bestimmen. Dies ist insbesondere interessant angesichts der Tatsache, dass, verglichen mit den USA, Firmen in den meisten europäischen Ländern zu einem noch größeren Teil bankfinanziert sind. Ein Index, der die finanzielle Situation von bankabhängigen Unternehmen widerspiegelt, kann in diesen Ländern somit potenziell eine noch wichtigere Rolle in der Prognose einnehmen.

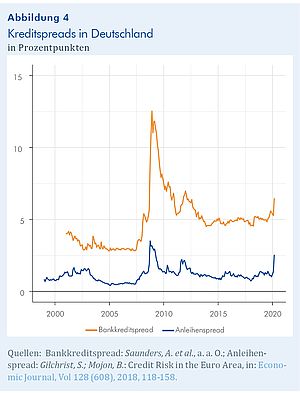

Abbildung 4 zeigt den Bankkredit-Index für Deutschland (orange Linie) sowie zum Vergleich einen Index basierend auf Unternehmensanleihen (blaue Linie). Ähnlich zum US-Markt sind starke Spread-Anstiege im Zuge der Finanzkrise und zu Beginn der Covid-19- Pandemie ersichtlich, und beide Zeitreihen sind korreliert. Auch für Frankreich und Spanien konnten analoge Indizes entwickelt werden (ohne Abbildung).

Untersuchungen analog zu den Abbildungen 2 und 3 zeigen, dass Bankkreditspreads auch in Europa eine starke Prognosekraft haben. So geht zum Beispiel eine Erhöhung des deutschen Kreditspreads um eine Standardabweichung mit einer Reduktion des deutschen Industrieproduktionsindex um 0,38 Standardabweichungen über die nächsten drei Monate einher. Im direkten Vergleich mit anderen Indikatoren zeigt sich erneut die starke zusätzliche Erklärungskraft von Bankkreditspreads. Analoge Evidenz zeigt sich auch in den Analysen für Spanien und Frankreich.