Insolvenzen in der Corona-Krise

Die Insolvenzzahlen sind trotz Corona-Krise im Jahr 2020 stark gesunken. Diese paradoxe Situation kann in erster Linie durch staatliche Unterstützungsmaßnahmen und abwartendes Verhalten bei den Unternehmen erklärt werden. Die Krise traf die meisten Unternehmen am Ende einer langanhaltenden wirtschaftlichen Boomphase und somit haben viele Unternehmen umfangreiche Reserven aufgebaut, die sie in Erwartung eines Nach-Corona Booms aufbrauchen. Obwohl eine Insolvenzwelle ab Frühjahr nicht auszuschließen ist, ist sie doch eher unwahrscheinlich. Der Staat muss seine Kräfte bündeln um ein Wiederaufflammen der Pandemie nach dem Sommer 2021 zu verhindern und gleichzeitig die Stützungsmaßnahmen bereits im Jahr 2021 beenden, um eine „Zombifizierung“ der Wirtschaft zu unterbinden.

04. Februar 2021

Mit großem Interesse schaut die Öffentlichkeit im Laufe der Corona-Krise auf die aktuellen Insolvenzzahlen. Dieser Beitrag erklärt, warum und für welche Phänomene Insolvenzen ein wichtiger ökonomischer Indikator sind. Er zeigt, wie Insolvenzen gemessen werden und wie möglichst aktuelle Insolvenzzahlen erzeugt werden können. Auf dieser Grundlage wird das Insolvenzgeschehen des Jahres 2020 analysiert und die wahrscheinliche Entwicklung der nächsten Monate skizziert.

Warum interessieren uns Insolvenzen?

Insolvenzen dienen als Gradmesser für das Ausmaß der Coronakrise, für Jobverluste und mögliche ökonomische Ansteckungsgefahren von Unternehmen zu Unternehmen. Auch wenn eine Insolvenz nicht notwendigerweise in die Schließung eines Unternehmens mündet, so ist die diese in der Tat das bei Weitem häufigste Ergebnis einer Insolvenz.1 Insolvenzen sind allerdings nur eine von vielen Varianten, wie Unternehmen vom Markt verschwinden. Viele Unternehmen schließen einfach ohne Insolvenz, andere werden aufgekauft oder fusionieren. Tatsächlich schließen sehr viel mehr Unternehmen ohne Insolvenz, als Unternehmen eine Insolvenz anmelden. Müller und Stegmaier (2015) zeigen zum Beispiel, dass jährlich etwa 9% aller Betriebe, die höchstens zwei Jahre alt sind, ohne Insolvenz aus dem Markt austreten, während dies nur 2% über den Weg der Insolvenz tun.

Was ist also das Besondere an Insolvenzen? Der Hauptunterschied zwischen den Marktaustrittsformen besteht darin, dass ein Marktaustritt ohne Insolvenz nicht immer ein Scheitern des Unternehmens als Ursache hat und oft freiwillig geschieht. Eine fehlende Unternehmensnachfolge oder schlicht bessere Verdienstmöglichkeiten als Angestellter einer anderen Firma sind mögliche Gründe.2 Viele Unternehmer bezeichnen ihr Unternehmen nach einer solchen Schließung sogar als Erfolg.https://www.iwh-halle.de/publikationen/detail/insolvenzen-in-der-corona-krise/4/3 Der Marktaustritt über den Weg der Insolvenz ist hingegen ein starkes Zeichen für ökonomisches Scheitern. Dies zeigt sich auch deutlich daran, dass Austritten ohne Insolvenz oft eine mehrjährige geordnete Schrumpfungsphase vorweggeht, während insolvente Unternehmen sich bis zum Schluss gegen den Austritt stemmen.4

Das Interesse an Insolvenzen ergibt sich also zum einen daraus, dass sie ein sehr aktueller und gut messbarer Indikator für ökonomisches Scheitern sind. Zum anderen bergen massenhafte Insolvenzen die Gefahr von Ansteckungseffekten bis hin zu Bankenkrisen.5 Ein weiterer wichtiger Grund sind die mit Insolvenzen oft verbundenen Arbeitsplatzverluste, die für die betroffenen Beschäftigten mit hohen und über Jahre anhaltenden Einkommens- und Lohnverlusten verbunden sein können.6

Was genau misst die Insolvenzstatistik?

In der akuten Corona-Krise sind möglichst aktuelle Insolvenzzahlen von großer Bedeutung. Da Insolvenzen öffentlich gemacht werden müssen, ist die Datengrundlage grundsätzlich gut. Um zu verstehen, warum sich das aktuelle Insolvenzgeschehen trotzdem schwer abbilden lässt, lohnt ein kurzer Blick auf die Grundlagen der Statistik für Unternehmensinsolvenzen.

Ein Insolvenzverfahren beginnt damit, dass Schuldner oder Gläubiger einen Insolvenzantrag beim zuständigen Amtsgericht stellen. Dieser Antrag kann bis zur Entscheidung des Gerichts über die Insolvenzeröffnung wieder zurückgezogen werden, und auch das Gericht kann den Antrag als unbegründet ablehnen. Auch wenn einem Antrag in der Regel ein Eröffnungsentscheid folgt, sind Anträge bis zu diesem Gerichtsentscheid nur vorläufig und bilden nicht die Grundlage der Insolvenzstatistik. Letztere basiert auf den Eröffnungsentscheidungen der Insolvenzgerichte. Wird der Antrag angenommen, entscheidet das Gericht entweder, dass das Insolvenzverfahren eröffnet wird, oder es erkennt die Insolvenz an, weist den Antrag aber mangels Masse ab. Im letzten Fall wird zwar kein Verfahren eröffnet, aber beide Entscheidungen erlauben die Feststellung der Insolvenz eines Unternehmens und werden somit in der Insolvenzstatistik als Unternehmensinsolvenz erfasst.

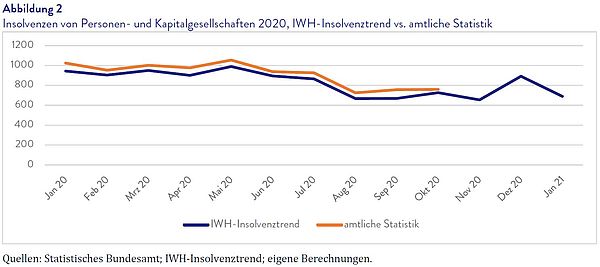

Für die Aktualität der Insolvenzstatistik ist es also von großer Bedeutung, wie lange der Zeitraum zwischen Antragstellung (also dem Zeitpunkt der ökonomischen Insolvenz) und Gerichtsentscheid (Eingang in die Statistik) ist. Meine eigenen Analysen bezogen auf Personen- und Kapitalgesellschaften für das Jahr 2020 deuten darauf hin, dass für die Hälfte der Insolvenzen innerhalb von zwei Monaten nach Antragstellung ein Gerichtsentscheid vorliegt, für drei Viertel der untersuchten Insolvenzen lag der Entscheid nach 83 Tagen vor. Somit bilden Gerichtsentscheidungen das Insolvenzgeschehen von vor etwa zwei Monaten ab. Da die amtliche Statistik weitere zwei Monate benötigt, um die amtlichen Insolvenzzahlen zu ermitteln, stehen diese also etwa vier Monate nach Antragstellung zur Verfügung – ein zu langer Zeitraum, um in der akuten Krise einen Überblick über das Insolvenzgeschehen zu bekommen. Abhilfe schaffen die Zahlen des IWH-Insolvenztrends für Kapital- und Personengesellschaften sowie die vorläufigen Zahlen des Statistischen Bundesamtes, wobei letztere zwar auch Einzelunternehmen umfassen, dafür aber Abweisungen mangels Masse nicht mitzählen. Da sowohl der IWH-Insolvenztrend als auch die vorläufigen Zahlen des Statistischen Bundesamtes auf die Gerichtsentscheide zurückgreifen, bilden beide die Insolvenzantragstellungen mit einer Verzögerung von nur etwa zwei Monaten ab.

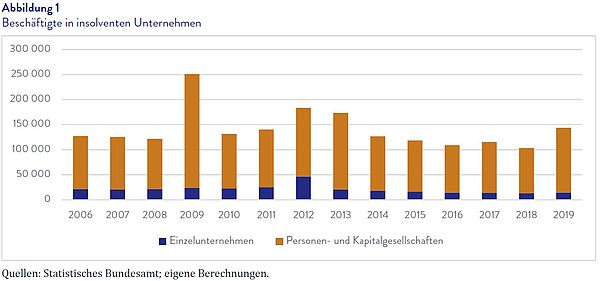

Die von mir verantworteten Zahlen des IWH Insolvenztrends erfassen ausschließlich Unternehmen mit Handelsregistereintrag, also vorrangig Personen- und Kapitalgesellschaften. Dem Vorteil der einfachen Messbarkeit solcher Insolvenzen steht also potenziell das Problem gegenüber, dass möglicherweise ein wichtiger Teil des Insolvenzgeschehens nicht erfasst werden könnte. Jedoch ist dieses Problem sehr begrenzt, denn laut amtlicher Statistik sind in der Regel etwa 90% aller von Insolvenz betroffenen Beschäftigten in Personen- und Kapitalgesellschaften angestellt (vgl. Abbildung 1). Die im Insolvenztrend erfassten Unternehmen stehen somit für nahezu alle im Rahmen von Insolvenzen gefährdeten Arbeitsplätze und sie bilden auch den durch Insolvenz ausfallbedrohten Forderungsbestand in Deutschland weitestgehend ab. Der Insolvenztrend antizipiert die reichlich zwei Monate später veröffentlichten amtlichen Insolvenzzahlen zu Personen- und Kapitalgesellschaften sehr gut (vgl. Abbildung 2) und eignet sich somit als äußerst verlässlicher Frühindikator.

Das Insolvenzgeschehen 2020

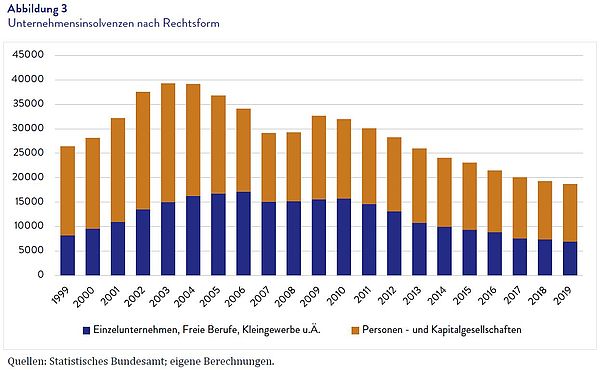

Vor Ausbruch der Corona-Krise befand sich die deutsche Wirtschaft am Ende eines fast zehnjährigen Höhenflugs. Dies und die seit vielen Jahren rückläufige Zahl von jungen Unternehmen hatte zu einem starken Rückgang der Insolvenzzahlen bis 2019 geführt (vgl. Abbildung 3). In dieses insgesamt stabile Umfeld platzte im Jahr 2020 die Corona-Krise.

Entgegen der ökonomischen Logik lag die Zahl der Insolvenzen 2020 trotz Krise deutlich unter dem Vorjahreswert.7 Für die Personen- und Kapitalgesellschaften misst der IWH Insolvenztrend8 einen Rückgang gegenüber dem Vorjahr um 6,6%. Vergleicht man nur die von der Corona-Krise erfassten Monate April bis Dezember 2020, beträgt der Rückgang zum Vorjahr 9,3%. Amtliche Insolvenzdaten bis zum Jahresende liegen noch nicht vor, aber auch die Zahlen des Statistischen Bundesamtes bis Oktober zeigen einen deutlichen Rückgang. Demnach haben im Zeitraum von Januar bis Oktober 2020 28% weniger Einzelunternehmen Insolvenz angemeldet als im gleichen Zeitraum 2019 und 7% weniger Personen- und Kapitalgesellschaften. Der von der amtlichen Statistik vermeldete Rückgang von insgesamt 15% war also besonders von der Gruppe der Kleinstunternehmen getrieben.9

Die paradoxe Situation von weniger Insolvenzen in der Krise kann in erster Linie durch staatliche Unterstützungsmaßnahmen und abwartendes Verhalten bei den Unternehmen erklärt werden.10 Die Krise traf die meisten Unternehmen am Ende einer langanhaltenden wirtschaftlichen Boomphase, und auch wenn Handelskriege und Brexit den Boom bereits 2019 beendet hatten, konnten doch viele Unternehmen über einen langen Zeitraum Reserven aufbauen. In der Hoffnung auf ein baldiges Ende der Krise und den Nach-Corona-Boom, die zum Beispiel durch enorm gestiegene Ersparnisse der Bundesbürger im Jahr 2020 genährt wird11, haben sich offenbar viele Unternehmen für ein Abwarten und die Hinnahme vorübergehender Verluste entschieden. Das Kurzarbeitergeld in seiner derzeit besonders großzügigen Ausgestaltung, etwa mit Übernahme der Sozialversicherungsbeiträge, dürfte zu dieser Entscheidung wesentlich beigetragen haben, vor allem, weil Fachkräftemangel in absehbarer Zeit wieder das dominierende Thema am Arbeitsmarkt sein dürfte und viele Unternehmen daher ihre eingearbeitete Belegschaft halten wollen.

Gegen den Trend stiegen die Insolvenzzahlen im Sommer 2020 aufgrund der Pandemie stark im Reisegewerbe. Auch die Beherbergungsbranche sowie Kunst- und Unterhaltungsunternehmen waren überproportional von Insolvenzen betroffen. Einzelhandel und Gastronomie sind seit jeher Branchen mit hohen Insolvenzzahlen und werden auch 2021 das Insolvenzgeschehen stark beeinflussen. Zu beachten ist allerdings, dass die Unternehmen in diesen Branchen oft sehr klein und die ökonomischen Folgen für die Gesamtwirtschaft daher überschaubar bleiben.

Die Aussetzung der Insolvenzantragspflicht, im Wesentlichen von Ende März bis Ende September 2020, war kurzfristig wichtig für die Stabilisierung der Wirtschaft. Sie scheint auch nicht zu einem massiven Aufstauen der Insolvenzen geführt zu haben. Dies lässt sich nun vorläufig evaluieren, denn, wie oben beschrieben, liegen in der Regel zwei Monate zwischen Antrag und tatsächlicher Eröffnung eines Insolvenzverfahrens, und somit spiegeln die Dezemberzahlen die Folgen der seit Oktober wieder geltenden Antragspflicht wider. Zahlen des IWH-Insolvenztrends für den Monat Dezember zeigen zwar einen Anstieg bei den Insolvenzen. Dieser Anstieg ist aber keine Insolvenzwelle, sondern lediglich eine Rückkehr zum Vorjahresniveau, als es noch keine Krise gab.

Großunternehmen entscheidend für Beschäftigungsverluste

Der bloße Fokus auf die Anzahl der Insolvenzen verstellt jedoch den Blick auf die extrem große Heterogenität der insolventen Unternehmen. Da die überwiegende Mehrheit der insolventen Unternehmen nur eine Handvoll Mitarbeiterinnen und Mitarbeiter beschäftigt, wird die volkswirtschaftliche Bedeutung des Insolvenzgeschehens maßgeblich von wenigen sehr großen Unternehmen geprägt. Der IWH-Insolvenztrend zeigt für das Jahr 2020 besonders viele von Insolvenz betroffene Beschäftigte zu Beginn der Krise. So waren in den Monaten Mai bis September jeweils mehr als doppelt so viele Jobs betroffen wir zu Beginn des Jahres. Bezogen auf die Zahl der betroffenen Beschäftigten war 2020 somit trotz niedriger Insolvenzzahlen ein schwieriges Jahr.

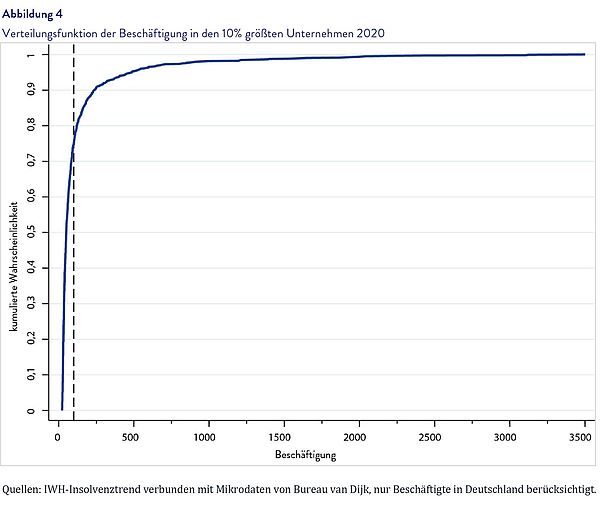

Aufgrund ihrer herausgehobenen Bedeutung ist ein besonderer Blick auf die Größenverteilung der Insolvenzen wichtig. In den 10% größten insolventen Unternehmen im IWH-Insolvenztrend arbeiteten im Jahr 2020 zusammengenommen etwa 135 000 Menschen, ein Vielfaches verglichen mit allen Beschäftigten in den 90% kleinsten Unternehmen.12 Die größten unter den 90% kleinsten Unternehmen (also das 90. Perzentil der Größenverteilung) hatten nur 23 Beschäftigte. Die durchschnittliche Größe der 10% größten Unternehmen betrug hingegen immerhin 130 Beschäftigte. Abbildung 4 macht deutlich, dass auch innerhalb der 10% größten Unternehmen eine erhebliche Heterogenität besteht. So beschäftigten drei Viertel dieser größeren Unternehmen weniger als 100 Mitarbeiterinnen und Mitarbeiter (senkrechte Linie in Abbildung 4), insgesamt waren es 35 000 Beschäftigte. Das oberste Viertel der größeren Unternehmen, also die oberen 2,5% bezogen auf alle insolventen Unternehmen, beschäftigten allein 100 000 Menschen. Großinsolvenzen sind aber nicht nur dadurch gekennzeichnet, dass besonders viele Menschen ihre Arbeit verlieren. In einer jüngst zur Veröffentlichung angenommenen Studie zeigen Fackler et al. (2021), dass Lohnverluste nach der Schließung insolventer Kleinbetriebe gering sind. Allerdings müssen Menschen, die ihre Arbeit aufgrund der Insolvenz von Unternehmen mit mehr als 100 Beschäftigten verlieren, über viele Jahre hinweg hohe Lohneinbußen hinnehmen. Der Hauptgrund dafür ist, dass Betroffene in Betriebe wechseln müssen, die ihre Mitarbeitenden generell schlechter bezahlen. Abschreibungen auf das Humankapital der Beschäftigten spielen hingegen keine große Rolle.

Welche Insolvenzentwicklung ist für 2021 zu erwarten?

Für die Monate Januar und Februar 2021 gibt die IWH-Insolvenzforschungsstelle bereits Entwarnung und rechnet bei Personen- und Kapitalgesellschaften nicht mit einem Anstieg gegenüber Dezember 2020. Eine darüberhinausgehende Prognose ist nicht nur wegen der unklaren Pandemieentwicklung schwierig. Änderungen im Insolvenzrecht sowie teilweise ungenaue Medienberichte zur Dauer der Aussetzung der Antragspflicht bergen das Risiko, dass zahlreiche Unternehmen im Januar oder Februar den Weg zum Insolvenzgericht gehen, obwohl sie bereits im Oktober einen Insolvenzantrag hätten stellen müssen – mögliche strafrechtliche Konsequenzen inklusive. Hinzu kommt, dass kurzfristig eine neuerliche komplette Aussetzung der Antragspflicht bis Ende April für solche Unternehmen beschlossen wurde, die antragsberechtigt für die so genannten November- und Dezemberhilfen des Bundes sind. Für sich genommen wird diese Regelung also die Insolvenzzahlen mindestens bis zum Juni vor allem in der Gastronomie und im Einzelhandel begrenzen. Klassische ökonomische Prognosemodelle, die die künftige Entwicklung auf Basis von Zusammenhängen in der Vergangenheit vorhersagen und die Spezifika dieser Krise naturgemäß nicht berücksichtigen können, gehen in dieser Gemengelage mit großen Unsicherheiten einher. Zu einem gewissen Maße müssen Politik und Wissenschaft also „auf Sicht“ fahren.

Ein Dammbruch im Frühjahr, bei dem innerhalb kurzer Zeit tausende oder zehntausende Insolvenzen zu beobachten sind, ist aufgrund der eben genannten Situation zwar nicht auszuschließen, ich schätze ihn aber als eher unwahrscheinlich ein. Zum einen läuft das Kurzarbeitergeld noch bis Ende 2021, zum anderen dürfte nicht zuletzt aufgrund des Impfstoffs das Jahr 2021 ein wirtschaftlich gutes Jahr mit Nachholeffekten für die meisten Branchen werden. Angeschlagene Unternehmen werden in der Hoffnung auf den Nach-Corona-Boom weiterhin versuchen, die nächsten Monate irgendwie zu überbrücken. Nur Unternehmen, die ein Überleben bis ins Frühjahr trotz aller Anstrengungen nicht darstellen können, werden die Reißleine ziehen müssen. Wie viele Unternehmen das sind, ist seriös nicht zu beantworten. Aber für den Fall, dass sich eine Insolvenzwelle aufbaut, kann und wird die Politik im Wahljahr 2021 reagieren. Die wiederholte Ausdehnung der Aussetzung der Insolvenzantragspflicht im Januar 2021 sowie die frühzeitige Verlängerung des Kurzarbeitergelds im Spätsommer 2020 sind klare Signale in diese Richtung.

Politikimplikation

Der Staat hat durch zahlreiche Stützungsmaßnahmen zu Beginn der Krise verhindert, dass an sich gesunde Unternehmen in die Insolvenz gehen müssen. Welche der Maßnahmen im Einzelnen erfolgreich waren und welche nicht, wird Gegenstand künftiger Forschung sein. Da die versprochenen direkten Finanzhilfen bis Ende 2020 offenbar nur zum Teil und nur schleppend ausgezahlt wurden, dürfte zwei anderen Maßnahmen große Bedeutung bei der Stabilisierung der Wirtschaft im Frühsommer 2020 zukommen: dem Kurzarbeitergeld und der Aussetzung der Insolvenzantragspflicht. Das Kurzarbeitergeld wurde millionenfach in Anspruch genommen, die Aussetzung der Insolvenzantragspflicht galt für alle Unternehmen, für die anzunehmen ist, dass sie vor der Corona-Krise nicht insolvent waren.

Trotz wichtiger Stabilisierungseffekte in kurzer Frist bergen Stützungsmaßnahmen das mittel- und langfristige Risiko, dass immer mehr an sich unrentable Unternehmen – so genannte Zombieunter-nehmen – am Markt verbleiben und somit Ressourcen blockieren, die Zukunftsunternehmen vor allem im Nach-Corona-Boom fehlen. Auch wenn das im Moment vielen als zweitrangiges Problem erscheinen mag, braucht Deutschland auch nach Ende der Pandemie starke Produktivitätsimpulse, um etwa mit dem demographischen Wandel oder dem Klimawandel fertig werden zu können. Zombieunternehmen sind der natürliche Feind des Produktivitätswachstums.

Eigene Berechnungen auf Basis des IAB-Betriebspanels ergeben, dass der Anteil der Betriebe, die zwei Jahre in Folge keine Gewinne gemacht haben, im Jahr 2018 in Deutschland bei etwa 8% lag und dass der Anteil der Betriebe in der Gewinnzone seit 2010 angestiegen ist. Somit hat Deutschland im Vergleich zu südeuropäischen Ländern zwar bisher kein ausgeprägtes Problem mit Zombieunternehmen13, und deren Anteil an allen Unternehmen dürfte aufgrund des langen Booms rückläufig gewesen sein. Dennoch treiben die Stützungsmaßnahmen in der Corona-Krise diese Zahlen aus zwei Gründen nach oben. Erstens entstehen neue Zombieunternehmen auch, aber nicht nur, aufgrund der Krise. Zweitens treten „alte“ Zombieunternehmen in geringerem Maße aus dem Markt aus als ohne Stützungsmaßnahmen. Die Politik ist daher gut beraten, mit dem Ausstieg aus den Hilfsprogrammen frühzeitig zu beginnen und gleichzeitig ein erneutes Aufflammen der Pandemie im Herbst 2021 unter allen Umständen zu verhindern.

Endnoten

1 Das Statistische Bundesamt weist den Anteil der insolventen Unternehmen mit beendetem Insolvenzverfahren aus, die nach Insolvenzeröffnung zunächst fortgeführt wurden. Dieser Anteil liegt beispielsweise bei im Jahr 2011 eröffneten Verfahren im einstelligen Prozentbereich. Vgl. Statistisches Bundesamt: Unternehmen und Arbeitsstätten. Beendete Insolvenzverfahren und Rest-schuldbefreiung. Fachserie 2 Reihe 4.1.1, Wiesbaden 2018.

2 Vgl. Müller, S.; Stegmaier, J.:Economic Failure and the Role of Plant Age and Size, in: Small Business Economics, 44 (3), 2015, 621–638 für einere tiefere Diskussion von Marktaustrittsgründen.

3 Vgl. Bates, T.: Analysis of Young, Small Firms that Have Closed: Delineating Successful from Unsuccessful Closures, in: Journal of Business Venturing, 20, 2005, 343–358.

4 Vgl. Fackler, D.; Müller, S.; Stegmaier, J.: Plant-level Employment Development Before Collective Displacements: Comparing Mass Layoffs, Plant Closures and Bankruptcies, in: Applied Economics, 50 (50), 2018, 5416–5435

5 Vgl. Gropp, R. E.; Koetter, M.; McShane, W.: The Corona Recession and Bank Stress in Germany. IWH Online 4/2020. Halle (Saale) 2020.

6 Vgl. Fackler, D.; Müller, S.; Stegmaier, J.: Explaining Wage Losses after Job Displacement: Employer Size and Lost Firm Rents, in: Journal of the European Economic Association, 2017.

7 Vgl. Holtemöller, O.: Unternehmensinsolvenzen in Deutschland im Zuge der Corona-Krise, in: IWH, Wirtschaft im Wandel 27 (1), 2021. Basierend auf der wirtschaftlichen Entwicklung des Jahres 2020 berechnet Holtemöller, dass die Zahl der Insolvenzen ohne staatliche Hilfsmaßnahmen im Jahr 2020 höher als 2019 ausgefallen wäre.

8 Der IWH Insolvenztrend wird monatlich aktualisiert und ist auf der Internetseite der IWH-Insolvenzforschungsstelle veröffentlicht.

9 Zahlen des Statistischen Bundesamtes zu Gewerbeabmeldungen, die also auch freiwillige Marktaustritte erfassen, zeigen für den Zeitraum von Januar bis Oktober 2020 einen Rückgang von 14% gegenüber dem Vorjahr.

10 Vgl. Holtemöller O.; Muradoglu, Y.: Corona Shutdown and Bankruptcy Risk. IWH Online 3/2020. Halle (Saale) 2020 schätzen, dass der Corona-Shutdown im Frühjahr 2020 ohne Staatshilfen den überwiegenden Teil der Unternehmen in den betroffenen Sektoren in existenzielle Bedrängnis gebracht hätte.

11 Vgl. Gropp, R. E.; McShane, W.: Why Are Households Saving so much During the Corona Recession? IWH Policy Notes 1/2021. Halle (Saale), 2021.

12 Zahlen zur Beschäftigung in insolventen Unternehmen kommen aus den Unternehmensdaten von Bureau van Dijk und beziehen sich in der Regel auf das Jahr vor der Insolvenz. Da Unternehmen oft bereits vor der Insolvenz schrumpfen, sind Vorjahreswerte geeigneter, um die Größe des Unternehmens abzubilden. Aus konsolidierten Konzernbilanzen insolventer Unternehmen rechnet das IWH nicht insolvente Tochtergesellschaften und Gesellschaften im Ausland heraus. Um möglichst aktuelle Informationen zu verwenden, spielt das IWH zweimal pro Jahr die jeweils aktuellsten Bureau van Dijk Daten an. Dies kann zu unwesentlichen Änderungen bei den berichteten Beschäftigtenzahlen führen.

13 Vgl. Storz, M.; Koetter, M.; Setzer, R.; Westphal, A.: Do We Want These Two to Tango? On Zombie Firms and Stressed Banks in Europe. ECB Working Paper, No. 2104, 2017.