Langfristige Konsequenzen der Finanzkrise 2008/2009: Nachsichtige Regulierung schadet, flexible Löhne helfen

Die globale Bankenkrise der Jahre 2008/2009 hatte weltweit signifikant negative Auswirkungen auf die Realwirtschaft, und in vielen Ländern fiel die folgende wirtschaftliche Erholung deutlich langsamer aus als in vorherigen Rezessionen. In den Monaten nach der Insolvenz der amerikanischen Investmentbank Lehman Brothers reduzierten Banken ihre Kreditvergabe an Unternehmen, was zu einem Anstieg der Arbeitslosigkeit, einem Rückgang an Investitionen und einer Verringerung der Produktivität führte. Während diese kurzfristigen Effekte in der bisherigen Forschung gut dokumentiert sind, sind die langfristigen Auswirkungen von Bankenkrisen bisher weit weniger gut verstanden. Zwei aktuelle Studien unter IWH-Beteiligung zeigen, dass Bankenkrisen generell negative langfristige Effekte auf das Wachstum von Firmen haben, dass die Rettung von schwachen Banken während der Krise mit Produktivitätsverlusten in späteren Jahren einhergeht, und dass diese negativen langfristigen Effekte durch die Existenz inflexibler Löhne verstärkt werden.

04. Juli 2019

Regulatorische Nachsicht: Unrentable Banken zu retten bremst langfristig das Wachstum

Eine aktuelle IWH-Studie analysiert, welche Folgen regulatorische Nachsicht bei der Abwicklung notleidender Banken für die langfristige Wirtschaftsentwicklung hat.1 Während der Bankenkrise der Jahre 2008/2009 versuchten Regulierungsbehörden und Aufsichtsorgane die Insolvenz in Schieflage geratener Banken zu verhindern, um die Ausbreitung systemischer Risiken im Finanzsystem einzudämmen.

Eine unbeabsichtigte Nebenwirkung war jedoch, dass im Zuge dieser Maßnahmen auch viele nicht systemrelevante und zudem unrentable Banken vor der drohenden Insolvenz gerettet wurden. Diese so genannten Zombie-Banken hatten häufig faule Kredite an unproduktive und unrentable Firmen in Endloskredite umgewandelt in der Hoffnung, dass diese Firmen die Kredite in Zukunft irgendwann zurückzahlen würden. Die Nichtabwicklung dieser Banken führte dazu, dass auch diese auf Endloskredite angewiesenen „Zombie- Firmen“ nicht vom Markt verschwanden. Dies vermindert die Produktivität auf zweierlei Weise: Zum einen reduziert die bloße Existenz unproduktiver Firmen die aggregierte Produktivität, zum anderen entsprechen diese Kredite de facto einer Subvention ineffizienter Firmen, was jungen, produktiveren Firmen den Markteintritt erschwert. Würden Regulierer und Aufseher bei der Abwicklung unrentabler Banken weniger Nachsicht zeigen, so könnte dies dazu führen, dass unrentable Firmen nicht weiterhin auf Kosten produktiver Neueinsteiger künstlich am Leben gehalten werden, was einen langfristigen Anstieg der Produktivität zur Folge hätte. Die Nichtabwicklung unrentabler Banken aufgrund regulatorischer Nachsicht kann somit den „reinigenden Effekt“ (cleansing effect) von Bankenkrisen konterkarieren.

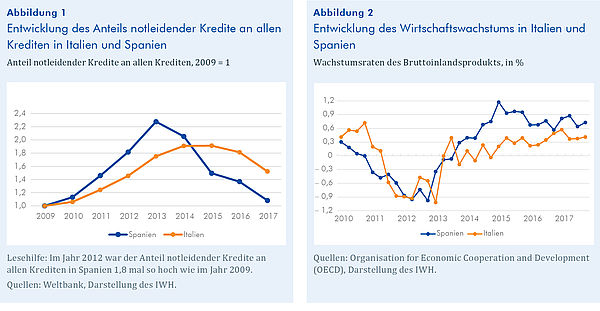

Eine beispielhafter Vergleich der Entwicklungen in Italien und Spanien im Zuge der europäischen Schuldenkrise illustriert diesen Mechanismus. Während in Spanien im Zuge umfangreicher Restrukturierungsmaßnahmen im Bankensektor ab dem Jahr 2014 faule Kredite umfassend abgeschrieben wurden, fand im italienischen Bankensektor keine derartige Restrukturierung statt (vgl. Abbildung 1). Gleichzeitig wies Spanien ab 2014 ein deutlich höheres Wirtschaftswachstum als Italien auf (vgl. Abbildung 2).

Abbildungen 1 und 2 erlauben allerdings keine kausalen Aussagen. Daher untersucht die zitierte Studie den Zusammenhang zwischen regulatorischer Nachsicht bei der Abwicklung notleidender Banken und langfristigem Wirtschaftswachstum anhand von Mikrodaten für Metropolregionen (metropolitan statistical areas) in den USA genauer. Dabei ist es sehr wichtig, die Richtung des Kausalzusammenhangs zu identifizieren: Führt eine konsequente Abwicklung notleidender Kredite zu mehr Wirtschaftswachstum, oder hilft eine wachsende Wirtschaft Banken dabei, ihre Bilanzen zu restrukturieren? Um die Richtung des Kausalzusammenhangs zu bestimmen, wurden Instrumentalvariablen- Schätzungen genutzt. Die in der Studie verwendete Instrumentalvariable ist dabei die geographische Distanz einer Metropolregion zur US-Bundeshauptstadt Washington DC, wo die meisten relevanten Regulierungs- und Aufsichtsbehörden ihren Hauptsitz haben. Je geringer die Distanz einer Bank zu den Regulierungs- und Aufsichtsbehörden, desto einfacher kann die Bank Lobbying betreiben, relevante Informationen erhalten und allgemein eine gute Beziehung zu den Behörden aufbauen. In der Tat zeigt die Studie, dass eine geringe geographische Distanz des Bankenhauptsitzes zu Washington DC empirisch mit größerer Nachsicht der Regulierungs- und Aufsichtsbehörden während der Bankenkrise einhergeht.

Die Studie liefert die folgenden Hauptergebnisse: Erstens, in Metropolregionen mit größerer regulatorischer Nachsicht werden während der Krise weniger Fabriken geschlossen, es gibt weniger Insolvenzen, und es werden weniger Arbeitsplätze abgebaut, wenn die Aufseher mit Banken größere Nachsicht zeigen. Regulatorische Nachsicht hat also kurzfristig positive Effekte auf die Realwirtschaft. Zweitens zeigen die Autoren, dass in Metropolregionen mit größerer regulatorischer Nachsicht während der Krise langfristig weniger Unternehmen gegründet und weniger Arbeitsplätze geschaffen werden. Zudem weisen diese Regionen ein langfristig niedrigeres Wachstum der Löhne und des Bruttoinlandsprodukts auf, was auf eine geringere Arbeitsproduktivität hindeutet.

Zusammengefasst weisen die hier vorgestellten Ergebnisse auf einen inhärenten Zielkonflikt bei der regulatorischen Bewältigung von Bankenkrisen hin. Während größere regulatorische Nachsicht dabei hilft, die negativen Effekte von Bankenkrisen kurzfristig abzumildern, führen die gleichen Maßnahmen in der langen Frist zu geringerem Wirtschafts- und Produktivitätswachstum. Oder anders gesagt: Während eine konsequente Abwicklung notleidender Banken im Zuge einer Bankenkrise kurzfristig schmerzhafte Anpassungseffekte nach sich zieht, so führt eben diese Politik langfristig zu positiven Wachstumseffekten.

Arbeitsmarktregulierung: Wenn flexible Löhne die Krise abfedern können, zahlt sich dies langfristig aus

Eine weitere aktuelle Studie unter IWH-Beteiligung untersucht die langfristigen Auswirkungen von Bankenkrisen auf das Wachstum von Unternehmen und wie dieses langfristig vom Grad der Flexibilität der Lohnausgaben in den Unternehmen abhängt.2, 3

Da Lohnkosten für viele Unternehmen einen großen Teil ihrer Betriebsausgaben darstellen, sehen sich Unternehmen in einer finanziell angespannten Lage häufig dazu gezwungen, ihre Lohnkosten zu reduzieren. Unternehmen können ihre Lohnkosten entlang zweier Dimensionen reduzieren: Sie können entweder Mitarbeiterinnen und Mitarbeiter entlassen und die Löhne der verbleibenden Belegschaft im Durchschnitt konstant halten, oder sie können Löhne senken, um Entlassungen zu vermeiden und somit die Beschäftigtenzahl stabil zu halten. Die empirische Evidenz hat überwiegend gezeigt, dass es für Unternehmen einfacher ist, Mitarbeiterinnen und Mitarbeiter zu entlassen als Löhne zu senken.

Allerdings kann es für Unternehmen durchaus von Vorteil sein, Beschäftigte nicht zu entlassen, auch wenn sie gegenwärtig nicht benötigt werden. Denn sie vermeiden auf diese Weise Kosten, die bei der Rekrutierung und Einarbeitung neuen Personals entstehen, wenn es dem Unternehmen wirtschaftlich wieder besser geht. Diese „Hortung von Arbeitskräften“ in finanziell angespannten Zeiten versetzt Unternehmen somit in die Lage, langfristig leichter wieder zu expandieren, wenn sich wirtschaftlich bessere Zeiten einstellen.

Die Studie untersucht die Effekte der Bankenkrise der Jahre 2008/2009 auf die langfristigen Investitionsausgaben und Wachstumspfade von US-Unternehmen und wie sich diese in Abhängigkeit von unternehmensspezifischer Lohnflexibilität entwickelt haben. Die empirische Herausforderung besteht hierbei zunächst darin, die Effekte der Bankenkrise (Reduzierung des Kreditangebots durch Banken) von anderen Effekten, insbesondere in Bezug auf die Kreditnachfrage von Unternehmen, zu isolieren. Die Autoren nutzen hierzu unterschiedliche Ausprägungen in den Refinanzierungsnotwendigkeiten von US-Unternehmen, die sich aus Unterschieden in den Fristigkeiten von langfristigen Darlehen und Kreditlinien ergeben. Die Studie klassifiziert Unternehmen als besonders schwer von der Bankenkrise betroffen, wenn diese zwischen dem vierten Quartal 2008 und dem ersten Quartal 2010 (dem Tiefpunkt der Bankenkrise auf dem Kreditmarkt) entweder Darlehen refinanzieren oder Kreditlinien erneuern mussten. Unternehmen ohne derartigen Refinanzierungsbedarf während der Bankenkrise werden als weniger stark durch die Bankenkrise betroffen klassifiziert.

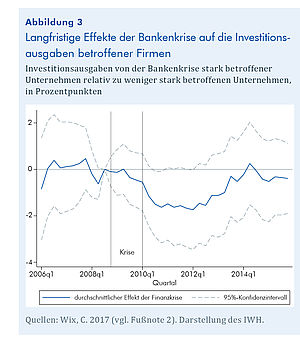

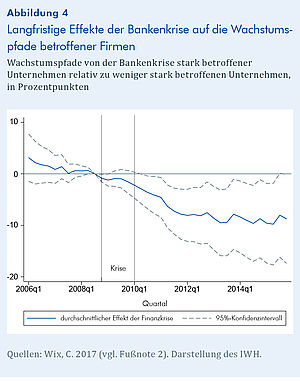

In einem ersten Schritt vergleicht die Studie dann die Investitionsausgaben und Wachstumspfade zwischen von der Bankenkrise stark und weniger stark betroffenen Unternehmen. Die Abbildungen 3 und 4 illustrieren die Ergebnisse dieser Untersuchung.

Abbildung 3 zeigt den Verlauf der Investitionsausgaben von betroffenen Unternehmen relativ zu von der Bankenkrise weniger stark betroffenen Unternehmen (blaue Linie). In den zwei Jahren nach der Bankenkrise investierten betroffene Unternehmen bis zu zwei Prozentpunkte weniger. Diese Investitionslücke schließt sich dann nach zwei Jahren, wird aber langfristig nicht durch höhere Investitionsraten kompensiert.

Dies führt, wie in Abbildung 4 zu sehen, zu einer permanenten und langfristigen Differenz in den Wachstumspfaden zwischen von der Bankenkrise stark und weniger stark betroffenen Unternehmen. Von der Bankenkrise stark betroffene Unternehmen weisen auch sechs Jahre nach der Krise noch eine durchschnittliche Wachstumslücke von acht 8% gegenüber von der Krise weniger stark betroffenen Unternehmen auf.

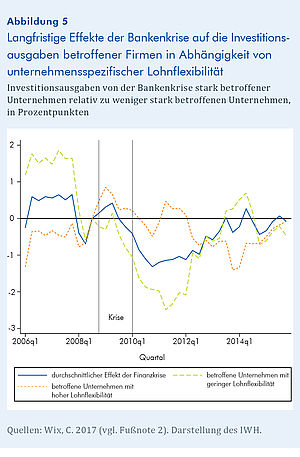

In einem zweiten Schritt untersucht die Studie dann den Einfluss von unternehmensspezifischer Lohnflexibilität auf die langfristigen Investitionsausgaben und Wachstumspfade betroffener Unternehmen. Die Studie definiert Unternehmen mit hoher Lohnrigidität als solche, die ihre Lohnkosten überwiegend über eine Veränderung der Beschäftigtenzahl und nicht über eine Veränderung der durchschnittlichen Löhne anpassen. Die Unternehmen sind also aus strukturellen oder regulatorischen Gründen nicht in der Lage, Löhne in schlechten Zeiten zu senken. Im Einklang mit der Theorie der „Hortung von Arbeitskräften“ zeigt die Studie, dass Unternehmen mit der Fähigkeit, bei ihrem Personal Lohnsenkungen durchzusetzen, infolge von Bankenkrisen eine geringere Reduktion der Investitionsausgaben und einen langfristig höheren Wachstumspfad aufweisen, verglichen mit Unternehmen, die dazu nicht in der Lage sind. Die Ergebnisse dieser Untersuchung sind in Abbildung 5 und 6 dargestellt. Abbildung 5 zeigt den Verlauf der Investitionsausgaben aller betroffenen Unternehmen (blaue Linie), betroffener Unternehmen mit geringer Lohnflexibilität (gestrichelte grüne Linie) und betroffener Unternehmen mit hoher Lohnflexibilität (gepunktete orange Linie) relativ zu von der Bankenkrise weniger stark betroffenen Unternehmen. Während betroffene Unternehmen mit geringer Lohnflexibilität eine große Investitionslücke aufweisen, ist diese Lücke für betroffene Unternehmen, die Löhne nach unten anpassen können, vergleichsweise klein.

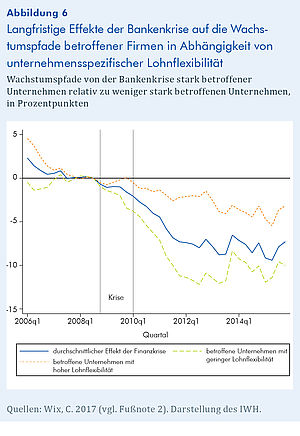

Dies führt, wie in Abbildung 6 zu sehen ist, zu einer größeren langfristigen Wachstumslücke für von der Bankenkrise betroffene Unternehmen mit geringer Lohnflexibilität (gestrichelte grüne Linie) und zu einer vergleichsweise kleinen langfristigen Wachstumslücke für von der Bankenkrise betroffene Unternehmen mit hoher Lohnflexibilität (gepunktete orange Linie).

Fazit

Beide Studien zeigen, dass die Auswirkungen der Finanzkrise anhalten. Sie zeigen auch die unterschiedlichen Zielkonflikte, die im Umgang mit einer Krise entstehen können. Härte im Umgang mit Banken in der Krise hat kurzfristig sehr kostspielige Auswirkungen auf Beschäftigung und Investitionen. Aus politischer Sicht ist daher generell kurzfristig immer die Versuchung groß, Banken zu retten. Die Kosten dieser Rettung stellen sich erst viel später ein, sind aus Wählersicht, wenn überhaupt, nur schwer zu erkennen und verteilen sich auf viele Schultern. Darüber hinaus zeigen die Studien, dass die langfristigen Auswirkungen der Krise nicht nur vom Krisenmanagement abhängen, sondern auch von der Regulierung in Arbeitsmärkten. Lohnflexibilität, wie sie unter anderem durch das deutsche Kurzarbeitermodell oder durch bilaterale Verhandlungen mit dem Betriebsrat ermöglicht wird, hilft, die negativen langfristigen Auswirkungen auf Beschäftigung und Investitionen zu reduzieren. Finanz- und Arbeitsmärkte interagieren hier auf subtile Weise.

Endnoten

1 Gropp, R.; Ongena, S.; Rocholl, J.; Saadi, V.: The Cleansing Effect of Banking Crises. Mimeo.

2 Wix, C.: The Long-run Real Effects of Banking Crises: Firm-level Investment Dynamics and the Role of Wage Rigidity. SAFE Working Paper, No. 189, Frankfurt am Main 2017.

3 Die Inhalte dieses Abschnitts reflektieren ausschließlich die Sichtweisen der Autoren und nicht notwendigerweise die Sichtweise des Federal Reserve Board, des Federal Reserve Systems als Institution oder anderer Mitarbeiterinnen und Mitarbeiter des Federal Reserve Systems.