Negative Bonitätsbewertungen und Zinsen auf Staatsanleihen – Gibt es einen Teufelskreis?

Kann es nach einer Herabstufung der Bonität eines Staates zu einer Dynamik von steigenden Zinsen auf Staatsanleihen und weiter fallenden Ratings kommen, die unausweichlich in einem Staatsbankrott endet? Die hohe Persistenz von Ratings sowie die Beobachtung, dass Zinsen häufig negativ auf eine Herabstufung reagieren, legen die Möglichkeit einer solchen Abwärtsspirale nahe. Empirisch ist diese Dynamik allerdings nicht zu sehen. In den Daten ist im Gegenteil ausschließlich eine sehr langsame Annäherung an ein langfristiges Gleichgewicht von guten Ratings und niedrigen Zinsen zu beobachten. Gleichzeitig ist die Persistenz von Ratings allerdings hoch genug, um nach einer Herabstufung auf ein hochspekulatives Niveau (Rating von B oder schlechter) massive und langandauernde Zinsaufschläge zu erzeugen. Da eine solche Herabstufung in der Realität allerdings äußerst selten erfolgt, ist die Existenz des oben beschriebenen Teufelskreises zu verneinen. Eine negative Entwicklung wie zum Beispiel in Griechenland in den Jahren 2010 und 2011 lässt sich nicht als Ergebnis der Wechselwirkung von Ratings und Zinsen erklären.

30. Juni 2015

Inhalt

Seite 1

Nach der Finanzkrise wurden Ratingagenturen zunächst heftig für eine zu positive Bewertung der Risiken so genannter Subprime-Kredite kritisiertSeite 2

Anpassung an das langfristige Gleichgewicht erfolgt sehr langsam Auf einer Seite lesenNach der Finanzkrise wurden Ratingagenturen zunächst heftig für eine zu positive Bewertung der Risiken so genannter Subprime-Kredite kritisiert

Nach der Finanzkrise wurden Ratingagenturen zunächst heftig für eine zu positive Bewertung der Risiken so genannter Subprime-Kredite kritisiert. Doch damit nicht genug, in der darauffolgenden Schulden- und Vertrauenskrise im Euroraum geriet auch die Bewertung der Risiken von Staatsanleihen in die Kritik. Hier allerdings bezog sich der Vorwurf auf eine zu negative Bewertung. Beispielsweise kritisierte der französische Finanzminister Pierre Moscovici die Entscheidung der Ratingagentur Standard and Poors, die Bonität Frankreichs am 11. August 2013 von AAA auf AA herabzustufen, als „kritisch und ungenau“. Noch weiter gehen Äußerungen, die eine politisch motivierte Verzerrung hinter den Entscheidungen von Ratingagenturen vermuten und als Konsequenz eine europäische Ratingagentur fordern.

Der Kritik an vermeintlich zu negativen Bewertungen liegt die Befürchtung zugrunde, die Herabstufung eines Staates könne einen abwärtsgerichteten Kreislauf in Gang setzen, in dessen Verlauf Herabstufungen von Staatsanleihen Zinsaufschläge nach sich ziehen, auf die Ratingagenturen mit weiteren Abwertungen reagieren. Empirische Studien scheinen dieser Vermutung eine valide Grundlage zu geben. Zum einen lässt sich häufig eine starke kurzfristige Reaktion von Märkten auf Änderungen von Ratings, insbesondere auf Herabstufungen, beobachten. Zum anderen gibt es einen starken Zusammenhang zwischen dem vergangenen Zinsniveau und dem aktuellen Rating. Unter der Annahme, dass Ratingagenturen häufige Neubewertungen durchführen, könnte eine zweite Herabstufung noch während der kurzfristigen Marktreaktion (Zinserhöhung) nach einer ersten Abwertung erfolgen. Das heißt, die Kombination der oben beschriebenen Beobachtungen könnte tatsächlich in den vermuteten Teufelskreis münden.

Die tatsächliche Anpassungsfrequenz von Ratings ist jedoch im Allgemeinen zu niedrig, um eine solche Ereignisabfolge zu erklären. Zwischen zwei Ratingänderungen vergehen im Schnitt zwei Jahre. Dies ist für Finanzmärkte üblicherweise ausreichend Zeit, um einen Schock durch vorherige Ratingänderungen zu verarbeiten. Allerdings variiert die Frequenz von Neubewertungen je nach ihrer Richtung: Abwertungen geschahen in einigen Ländern in schneller Folge, während nach einer Aufwertung im Regelfall lange Warteperioden folgten. Damit stellt sich die Frage, ob es sich bei den Herabstufungssequenzen um schrittweise Anpassungen nach einem großen realökonomischen Schock handelt oder um einen sich selbst verstärkenden Kreislauf, wie die Kritiker von Ratingagenturen vermuten.

Um die Frage nach der Existenz eines solchen Kreislaufs zu klären, ist ein ökonometrisches Modell notwendig, das sowohl den kurzfristigen als auch den langfristigen Zusammenhang zwischen Ratings und Zinsen auf Staatsanleihen abbilden kann. Dabei sollte das Modell zwei weitere Eigenschaften besitzen: Erstens muss es berücksichtigen, dass positive und negative Ratingänderungen unterschiedliche (asymmetrische) Effekte hervorrufen können. Konsequenterweise müssen auch Zinsänderungen asymmetrisch behandelt werden. Zweitens sollte das Modell Nicht-linearitäten berücksichtigen. Dies trägt nicht nur der Tatsache Rechnung, dass Risikoaufschläge empirisch erst bei relativ hohen Risiken sprunghaft ansteigen, sondern ist darüber hinaus notwendige Voraussetzung, um ein gutes und schlechtes Gleichgewicht zumindest theoretisch zuzulassen. Das hier verwendete Modell erfüllt diese Anforderungen, indem es den Zusammenhang von Zinsen und Ratings in zwei bivariaten Gleichungen untersucht. Es schätzt gleichzeitig die kurzfristigen Reaktionskurven von Ratings und Zinsen und ihre langfristigen Abhängigkeiten. Basis für die Schätzungen sind monatliche Daten einerseits zu Bewertungen der drei großen Ratingagenturen (Moody’s, Standard and Poors (S&P) und Fitch) für Staatsanleihen in fremder Währung sowie andererseits zu realen (also inflationsbereinigten) Zinsen auf Staatsschulden in heimischer Währung. Die Daten wurden für 46 Industrie- und Entwicklungsländer gesammelt und decken (so verfügbar) den Zeitraum von Januar 1980 bis Januar 2014 ab. Die breite Datenbasis der Studie sorgt dafür, dass Beobachtungen über das gesamte Spektrum möglicher Ratings enthalten sind.

Die Existenz eines negativen Zyklus ist höchst unwahrscheinlich

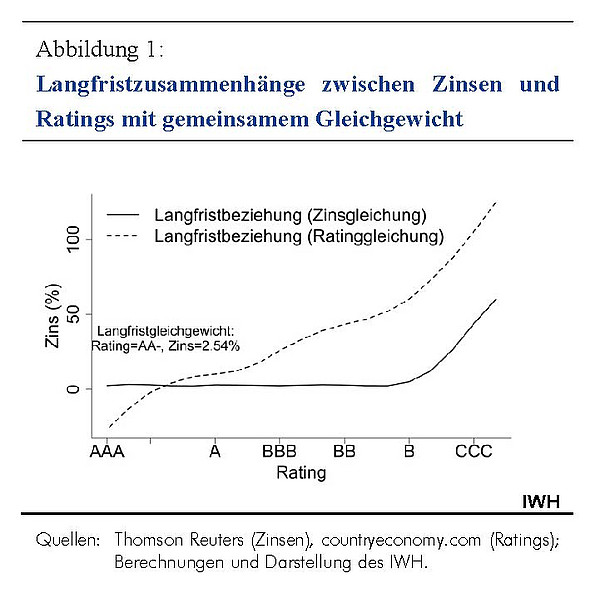

Die Ergebnisse sind eindeutig. Abbildung 1 zeigt die geschätzten Langfristzusammenhänge, die sich aus der Zinsgleichung (durchgezogene Linie) und der Ratinggleichung (gestrichelte Linie) ergeben. Es zeigt sich deutlich, dass es nur ein einziges langfristiges Gleichgewicht bei einem guten Rating (AA− in der Notation von S&P) und einem niedrigen Zinssatz von ca. 2,5% gibt. In der langen Frist werden sich Ratings und Zinsen diesem Gleichgewicht annähern. Der Mechanismus (ausgehend von einem schlechten Rating) ist dabei wie folgt: Die Zinsen passen sich relativ rasch an die angemessene Risikoprämie an, dargestellt durch die durchgezogene Kurve in Abbildung 1. Dieses Zinsniveau ist allerdings zu niedrig, um für Ratingagenturen die aktuelle schlechte Bewertung zu rechtfertigen. Dadurch wird ein Aufwertungsdruck erzeugt, der letztendlich zu einer tatsächlichen Aufwertung führt (in der Abbildung eine Bewegung nach links in Richtung des durch das aktuelle Zinsniveau implizierten fairen Ratings). Dies zieht wiederum weitere Zinssenkungen und Aufwertungen nach sich.